티스토리 뷰

- 연금저축과 IRP는 노후준비를 위해 드는 것

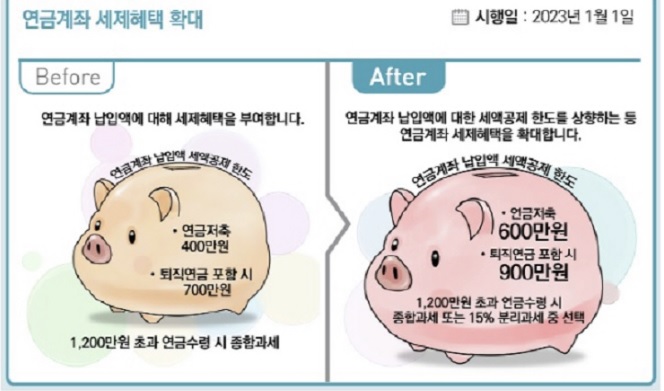

- 2023년 1월 1일부터 연금저축은 최대 400만원-> 600만원까지, 퇴직연금은 700만원-> 900만원까지 세제혜택이 확대됨

- 연금저축과 퇴직연금(IRP)의 차이를 알아보고

- 장단점을 파악한다

- 연금저축과 퇴직연금 가입대상 및 종류

- 세액공제 한도 및 수수료

- 담보대출

등에 대해 설명합니다.

연금저축

개인이 투자상품을 선택, 운용하는 것

세제혜택을 받으며 55세 이후에 연금으로 수령하는 안정적인 노후생활 보장을 위한 상품

연금저축 가입시 혜택

1. 누구나 가입이 가능

2. 자유로운 입출금

- 연1,800만원까지 입금 가능 (단, 연금저축계좌, 퇴직연금 DC형 및 IRP 개인추가납입 합산)

- 계좌해지 없이 언제든지 필요한 만큼 예수금(현금) 또는 펀드 환매 후 인출 가능

- 연금적립금에서 출금할 때 차감되는 세금을 최소화 하기 위해서 세율이 낮은 적립금부터 인출

3. 절세효과(2023 개정)

| 기준(지방소득세포함) | 공제율 | 세액공제액 | |

| 총 급여 5,500만원 (근로소득만 있는경우) or 종합소득금액 4,500만원 |

이하 | 16.5% | 최대 1,485,000원 |

| 초과 | 13.2% | 최대 1,188,000원 |

|

4. 다양한 포트폴리오 구성

- 주식형 펀드 및 채권형 펀드 등 다양한 펀드와 ETF 편입 가능

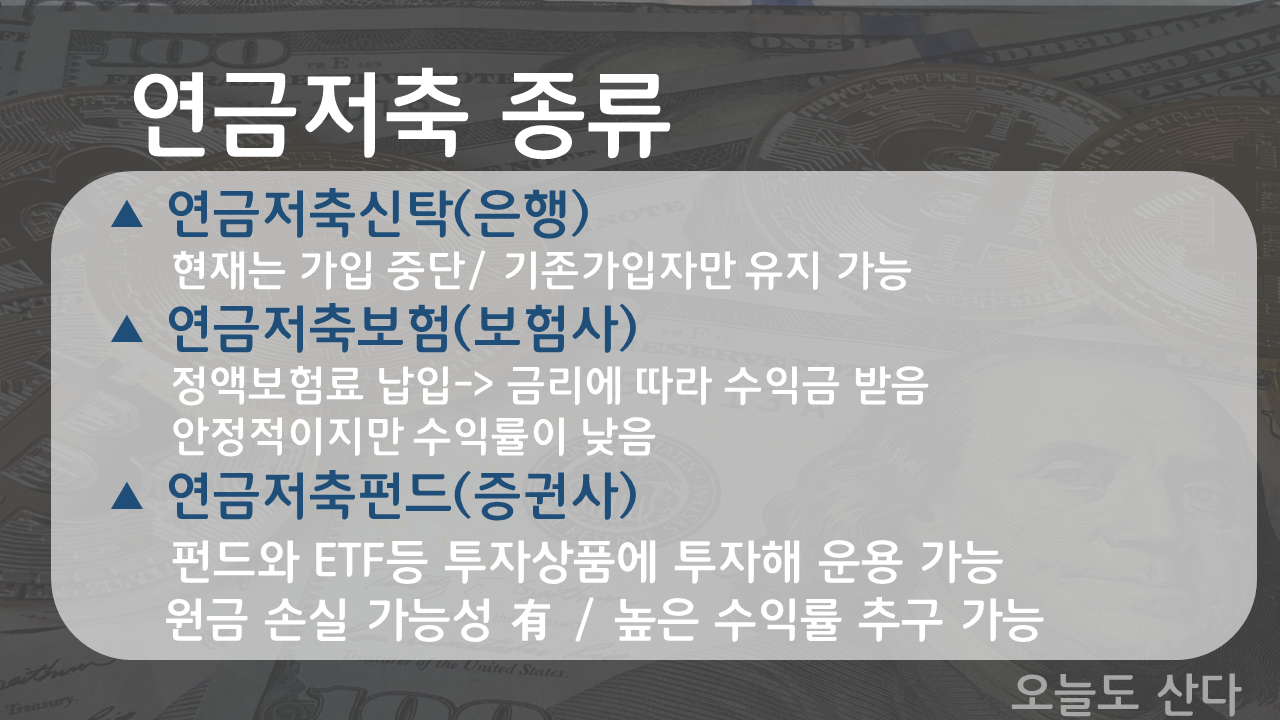

연금저축 종류

연금저축은 보험사에 가입하는 연금저축보험과 증권사로 가입하는 연금저축펀드가 있습니다.

- 보험은 정해진 만큼 내고 정해진 만큼 받는 상품이며, 보험 특성상 사업비가 들어가기 때문에 기대보다 매우 낮은 수익률을 낼 수 있다는 단점이 있습니다.

- 원금손실 가능성이 있더라도 원하는 투자상품으로 운용할수 있는 펀드가 낫다는 평가가 지배적입니다.

IRP : 개인형퇴직연금

가입대상

- 소득이 있는 모든 고객(근로자, 개인사업자, 임대사업자, 공무원, 교사 등) 및 퇴직자(단, 퇴직금 수령 60일 이내)

IRP 기본 특성

- 납입한도 : 연간 1,800만원 (세액공제 한도는 연금저축 합산 연간 최대 900만원)

- 투자상품 : 원리금지급상품 및 실적배당형 상품 및 ETF 투자 가능

- 연금조건 : 만 55세 이후 (단, 퇴직 적립금 없이 추가 적립금만 존재 시 가입기간 5년 이상 충족 필요)

- 중도인출 : 본인의 무주택자 주택구입 등 특정사유 발생시 가능 (DC형 제도와 동일)

가입시 혜택

1. 세액공제 가능 : 추가 납입한 금액의 13.2%(16.5%) 환급

| 기준 | 공제율 | 세액공제액 | |

| 총 급여 5,500만원 (근로소득만 있는경우) or 종합소득금액 4,500만원 |

이하 | 16.5% | 최대 1,485,000원 |

| 초과 | 13.2% | 최대 1,188,000원 |

|

2. 운용 중 과세 이연 : 연금수령 전까지 세금 납부 NO

- 과세이연 효과 : 세금을 소득 발생시 부과하지 않고, 인출할 때 징수하는 것

ex) 만약 주식 계좌에서 미국지수로 ETF로 수익이 났을때 일정금액 이상의 수익에는 22% 세금을 내야하는데, 연금저축계좌(연금저축 또는 IRP)에서 미국 인덱스 EFT에 납입한 돈은, 팔아도 지금 당장 세금을 내지 않아도 됨. 연금 개시일까지 세금을 안내도 되며, 대신 연금 수령시 5.5%를 세금을 내게됨

3. 연금 받을 때 낮은 세율 : 연금으로 받으면 수령액의 3.3%~5.5%

4. 다양한 상품 투자 : 원리금지급상품 및 다양한 추천 펀드 제공

연금저축과 IRP(개인형퇴직연금) 공통점

- 연금수령조건 : 5년이상 적립하고, 만 55세 이후 10년 이상 연금 형태로 수령

- 연금형태로 수령 시점에 수령금액에 대해 연금소득세로 과세

- 연금저축과 IRP는 55세 이전 중도해지 시 기타 소득세 16.5% 세율 과세

- 연금소득금액(공적연금제외)이 1,200만원 초과하는 경우 종합과세 또는 분리과세(16.5%, 지방소득세 포함) 중 선택가능

- 배당금을 개인연금저축펀드나 IRP통해 연금으로 수령시 금융소득 종합과세 되지 않음

연금저축과 IRP(개인형퇴직연금) 비교

연금저축 및 IRP 세액공제액 : 연말정상 환급(2023.01 개정편)

| 구분 | 연금저축펀드 | 개인형퇴직연금(IRP) | 연금저축펀드 + IRP |

| 세액공제한도 | 연간 600만원 | 연간 900만원 | 연간 900만원 |

| 13.2% 환급 (총급여 5,500만원초과) |

792,000원 | 1,188,000원 | 1,188,000원 |

| 16.5% 환급 (총급여 5,500만원 이하) |

990,000원 | 1,485,000원 | 1,485,000원 |

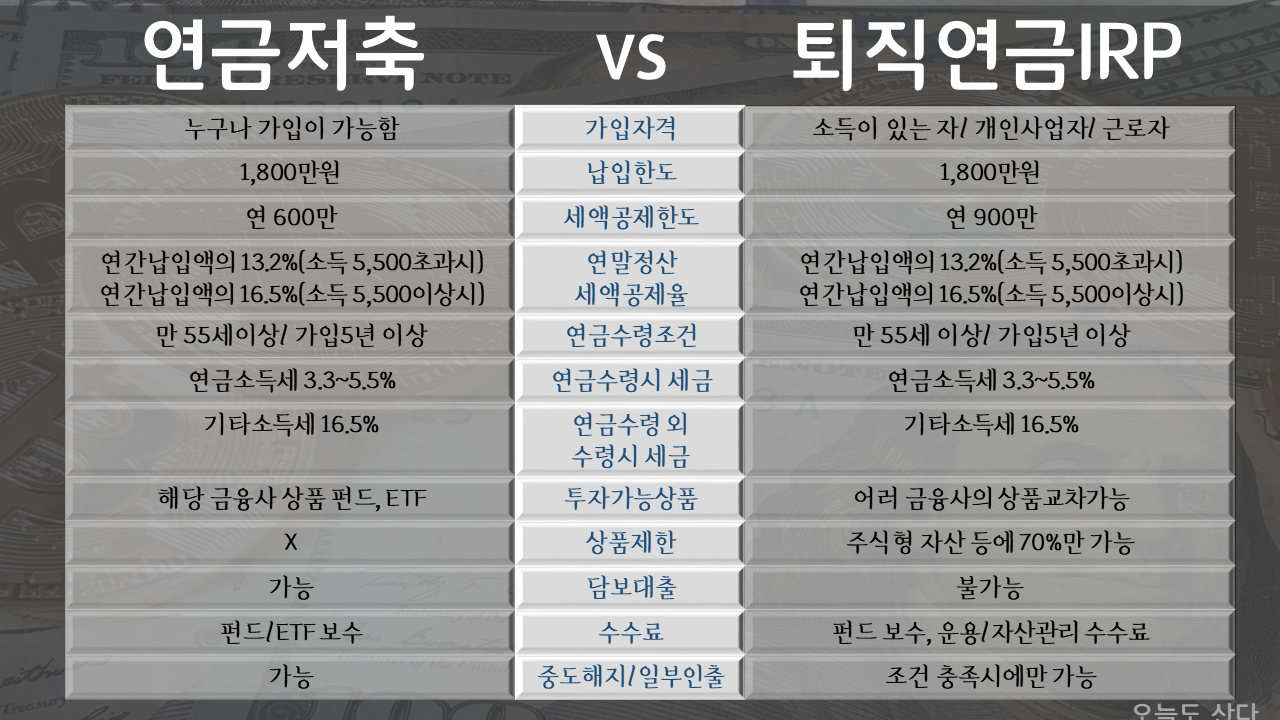

연금저축과 퇴직연금(IRP)의 차이

- 가입대상과 안전자산 설정에 대한 차이, 세액공제한도의 차이, 계좌관리 수수료의 차이가 있습니다.

- 가입대상 : 연금저축은 누구나/ 퇴직연금(IRP)은 소득이 있는 사람만 가능

- 안전자산설정 : 연금저축은 100% 위험자산에 납입가능/ 퇴직연금은 무조건 30%는 안전자산인 채권,현금으로 설정

- IRP계좌는 금융회사마다 차이가 있으나 평균적으로 적립금의 0.3%정도 계좌관리 수수료가 발생함(*최근 비대면가입, 퇴직급여 이체시 계좌운용수수료를 면제해주는 금융사가 늘고 있음)

- 연금저축펀드는 별도의 계좌관리 비용이 들지 않음(*계좌운용비용은 들지 않으나, 상품운용 수수료는 발생할 수있음)